- Чем созаёмщик отличается от поручителя

- Как и когда платят созаёмщики, что будет при просрочке

- Как и когда платят поручители, что будет при просрочке

- Можно ли оспорить ответственность и расторгнуть договор

- Как КИ и доходы созаёмщика и поручителя влияют на решение банка

- Заключение договора с созаёмщиком и поручителем

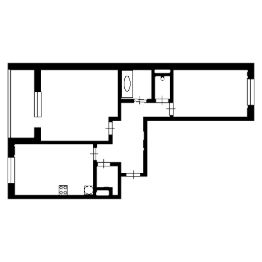

- Права созаёмщика и поручителя

- Реструктуризация кредита с созаёмщиком или поручителем

- Резюмируем

То, сколько денег и под какой процент банк будет готов дать заёмщику, зависит в том числе от кредитного риска — вероятности невыплаты займа.

Чтобы оценить надёжность заёмщика, банки смотрят на:

- место работы;

- уровень доходов;

- кредитную историю;

- возраст и семейное положение;

- наличие страховки.

Чем большее доверие по итогам оценки рисков заёмщик вызовет у банка, тем более привлекательные условия кредитования ему предложат. Если у кредитора возникают сомнения или если заёмщик сам хочет повысить свои шансы, речь может зайти о привлечении к сделке третьего лица — созаёмщика или поручителя.

Кредит, за возврат которого отвечает не один человек, а двое или даже несколько, банки рассматривают как более надёжную инвестицию.

При этом процедура оформления ипотеки при подключении созаёмщика и поручителя, их ответственность и влияние на условия кредита различаются. В этой статье мы подробно рассмотрим, какие права и обязанности предполагают оба этих статуса.

Чем созаёмщик отличается от поручителя

Поручитель и созаёмщик имеют разный правовой статус. Соответственно, отличаются и цели, с которыми их привлекают к кредиту, и ответственность, которую они из-за этого несут.

С точки зрения закона созаёмщик — это точно такой же заёмщик, как и основной получатель кредита. Они оба несут солидарную ответственность за его возврат. Это означает, что у них одинаковые финансовые обязательства перед банком, и тот в любой момент может обратиться к созаёмщику за их исполнением.

В отличие от него, поручитель чаще всего несёт меньшую ответственность: он просто даёт банку гарантию выполнения обязательств заёмщика по кредиту. Если всё идёт хорошо, сам поручитель ничего не платит. Однако если заёмщик не может погасить долг, поручитель обязан сделать это вместо него.

Ответственность поручителя перед банком может быть как солидарной, так и субсидиарной, то есть дополнительной. В первом случае при нарушении условий кредитного договора он сразу становится равноправным плательщиком. Во втором ответственность наступает, только если заёмщик больше не может платить самостоятельно.

Закон говорит, что пока кредитор может получить деньги от титульного должника, поручитель может не исполнять свои обязательства. Если от поручителя требуют заплатить по кредиту, банк обязан представить ему все подтверждающие документы.

На практике в России обычно используется солидарная ответственность, так как она даёт банкам больше гарантий возврата кредита.

Итак, и поручитель, и созаёмщик обязаны погасить долг, если основной заёмщик не может этого сделать. Но различий между ними довольно много.

В упрощённом виде они выглядят так:

|

|

Созаёмщик | Поручитель |

| Тип договора | Кредитный договор | Договор поручительства |

| Ответственность за выплаты | Наряду с основным заёмщиком | Только если основной заёмщик не сможет платить |

| Право вносить изменения в кредитный договор | Есть | Нет |

| Обязанность уведомлять банк об изменении паспортных данных, места жительства и так далее | Есть | Есть |

| Кто может быть | Только физическое лицо | Физическое и юридическое лицо |

| Отражение долга в кредитной истории | Сразу после заключения договора | Только при переходе ответственности от основного заёмщика |

| Информирование о графике платежей | Одновременно с заёмщиком | Только после возникновения просрочки |

| Занесение данных о просрочке в кредитную историю | Сразу после просрочки по кредиту | Только если поручитель не заплатит в отведённый срок |

Права и обязанности получателей ипотеки прописаны в кредитном договоре и в равной степени касаются как заёмщика, так и созаёмщика. Оба они подписывают один и тот же договор с банком.

Данные поручителя также прописываются в кредитном договоре, но сам он его не подписывает — с ним банк заключает отдельный договор поручительства.

Поручитель может прописать в договоре, что отвечает только за часть кредита — в таком случае при несостоятельности заёмщика ему нужно будет вернуть лишь эту часть долга. Но тогда при оформлении кредита основному заёмщику придётся найти и других поручителей, которые дадут гарантии по оставшейся части займа.

При возникновении проблем кредитор может обратиться за погашением долга к любому созаёмщику или поручителю и сам решает, сколько с кого требовать.

Сумма долга не будет делиться между всеми, кто согласился помочь заёмщику, — к ним будут обращаться по очереди.

Как и когда платят созаёмщики, что будет при просрочке

Бывают ситуации, когда статус созаёмщика человек носит только для галочки — чтобы, например, родственнику было проще платить кредит, — а по факту выплаты совершает только основной должник.

Однако закон подразумевает, что заёмщик и созаёмщик должны платить кредит вместе, поэтому о просрочке последний узнаёт очень быстро.

Первым делом информация поступает в его личный кабинет в банке. Через неделю, если задолженность не погашена, банк дополнительно проинформирует созаёмщика способом, указанным в договоре, — с помощью СМС, пуш-уведомления, электронного письма.

Чтобы не испортить кредитную историю, созаёмщику придётся погасить задолженность как можно скорее.

Как и когда платят поручители, что будет при просрочке

К поручителям банки обращаются только при серьёзной просрочке, когда урегулировать ситуацию с заёмщиком не получается.

Обычно уведомление о проблеме направляют через один-два месяца после её возникновения. В нём должны быть указаны сумма к погашению, накопленный штраф за просрочку и период, в который нужно внести платёж.

По умолчанию поручитель несёт полную ответственность за долг, проценты, штрафы, возмещение судебных издержек и так далее, если только в договоре поручительства не прописано иное.

Если договор поручительства оформлен на условиях субсидиарной ответственности, то банку придётся доказать, что должник отказывается или не способен исполнить свои обязательства.

В договоре поручительства можно указать дополнительные условия, при которых ответственность переходит к поручителю. Например, срок, в течение которого должник не отвечает на запросы банка.

Если погасить просрочку вовремя, то на кредитной истории поручителя она никак не скажется. Если установленный банком срок нарушен, в КИ появится соответствующая запись, а ещё придётся заплатить штраф.

Можно ли оспорить ответственность и расторгнуть договор

Созаёмщик подписывает тот же кредитный договор, что и основной заёмщик, а значит, может воспользоваться прописанным там порядком разрешения споров.

Но отказаться от исполнения ранее взятых на себя обязательств будет крайне трудно, особенно когда проблемы уже начались. На практике такие изменения возможны только через реструктуризацию или рефинансирование кредита.

Поручитель получает те же права и обязанности, что и заёмщик, только если к нему переходит ответственность за долг. Это касается и права выдвигать возражения против требований кредитора — например, оспаривать проценты и штрафы.

Право подавать возражения поручитель не теряет, даже если сам заёмщик согласен с претензиями банка.

Важно понимать: возражения — не то же самое, что отказ. Если требования банка правомерны, не платить за должника поручитель не может. Расторжение договора поручительства возможно только при согласии банка или полном погашении кредита.

В случае смерти должника его обязательства переходят к созаёмщикам и поручителям, а не к наследникам.

Если созаёмщик или поручитель откажутся или не смогут выплачивать кредит, банк вправе взыскать долг через суд — дело даже может дойти до продажи их имущества с торгов.

Как КИ и доходы созаёмщика и поручителя влияют на решение банка

Перед выдачей кредита банк анализирует долговую нагрузку и кредитную историю заёмщика — это влияет на сумму, срок кредита и процентную ставку. Долговая нагрузка и кредитная история созаёмщика влияют на это точно так же, как и данные основного должника.

А вот поручителей проверяют не так тщательно, хотя для банка и важна их платёжеспособность. Скорее всего, у поручителя запросят трудовую книжку и данные о доходах, после чего банк решит, подходит ли этот человек.

На расчёт показателя долговой нагрузки — соотношения дохода и кредитных обязательств заёмщика — доходы и закредитованность поручителя никак не влияют.

Когда человек становится созаёмщиком по кредиту, этот кредит отражается в его кредитной истории, что может повлиять на возможность брать новые кредиты для себя, пока не выплачен предыдущий. В частности, кредит, по которому человек является созаёмщиком, учитывается при расчёте показателя долговой нагрузки (ПДН).

В кредитной истории поручителя долг не отражается до тех пор, пока основной заёмщик исправно вносит платежи. Если он перестаёт справляться с погашением, то ответственность за выплату переходит поручителю, и тогда непогашенный кредит может испортить его личную КИ.

Заключение договора с созаёмщиком и поручителем

От созаёмщика банки обычно просят те же документы, что и от заёмщика:

- Паспорт.

- СНИЛС.

- Подтверждение доходов.

- Копию трудовой книжки.

- Договор страхования, если он нужен основному заёмщику.

Если основной заёмщик имеет право на льготную ипотеку, то ему нужно самостоятельно представить подтверждающие документы. Созаёмщик, в свою очередь, не обязан соответствовать льготным условиям. Тем не менее оба они подписывают один и тот же договор с банком.

Поручитель, как правило, должен представить паспорт, копию трудовой книжки и справку о доходах. Он не подписывает кредитный договор — с ним банк заключает отдельный договор поручительства. Поручителя практически никогда не обязывают подписывать договор страхования, даже если такое требование предъявляется к заёмщику.

Права созаёмщика и поручителя

У созаёмщика права абсолютно те же, что и у основного должника. А вот права поручителя, с одной стороны, ограничены тем, что он не подписывает кредитный договор, а с другой — расширяются за счёт преимуществ, которые предусмотрены законом.

Право на возврат денег

Согласно статье 365 ГК РФ, к поручителю, которому пришлось выплачивать долг, переходят права кредитора, включая право взыскания залога. По сути, поручитель сам становится кредитором должника, но лишь в том объёме, в котором участвовал в погашении долга.

То есть поручитель имеет право:

- продать ипотечную квартиру и компенсировать свои затраты;

- потребовать от должника возврата основной суммы долга, процентов, штрафов и так далее;

- потребовать возмещения убытков, возникших из-за необходимости гасить долг.

У созаёмщика таких возможностей нет, если только не прописать их в отдельном соглашении о взаимных обязательствах. Этот документ позволяет заёмщику и созаёмщику разделить финансовую ответственность.

Если последнему придётся гасить долг в одиночку, позже он сможет взыскать с основного должника сумму, которая превысила его обязательства по соглашению.

Право на недвижимость

Право на владение купленным в кредит имуществом по умолчанию принадлежит только основному заёмщику. Долю в собственности созаёмщики и поручители получают, только если значатся покупателями в договоре купли-продажи объекта.

Закон не запрещает оформить равные права на собственность или выделить доли в ней — это можно прописать в соглашении о взаимных обязательствах.

Там можно указать, что если созаёмщик или поручитель будут в итоге выплачивать кредит вместо заёмщика, то они станут владельцами квартиры или доли в ней. Но для этого потребуется согласие всех сторон, включая банк, а кредиторы не всегда одобряют смену залогодателя или выделение долей в залоговом имуществе.

Право на информацию

Созаёмщик может получать информацию по кредиту наравне с основным заёмщиком. Он должен быть в курсе графика платежей, данных об остатке долга, о последних внесённых платежах и так далее.

Как именно его будут об этом информировать, прописывается в договоре. Часто вся информация есть в приложении или личном кабинете онлайн-банка.

Поручителю информацию по кредиту обычно не предоставляют до тех пор, пока платежи вносятся вовремя. Банк будет обязан информировать поручителей о состоянии дел по кредиту, только когда ответственность за его выплату перейдёт к ним.

Право на получение той или иной информации можно заранее прописать в договоре поручительства.

Реструктуризация кредита с созаёмщиком или поручителем

Заёмщик и созаёмщик вместе подписывают кредитный договор и, грубо говоря, воспринимаются банком как единое целое.

Это означает, что:

1. Для изменения условий договора нужно согласие обоих. Например, если вы захотите увеличить срок кредитования, а созаёмщик будет против этого, — ничего не получится.

Такой шаг увеличит итоговую переплату, поэтому проигнорировать его мнение будет нельзя. То же самое правило работает и при оформлении кредитных каникул.

2. Банк будет учитывать совместный доход. Если вы будете запрашивать реструктуризацию или кредитные каникулы по закону, то банк будет исходить из совместного дохода, а не заработка одного заёмщика.

По закону вы можете оформить кредитные каникулы на полгода, если за два месяца ваш доход упал на 30% в сравнении с последним годом, и теперь на обслуживание долга у вас уходит более половины заработка. Но при наличии созаёмщика банк может учесть и его доходы и отказать.

Поручитель не подписывает кредитный договор, а значит, никакого согласия на изменение его условий с его стороны не требуется. Но если заёмщик решит увеличить кредит, поручитель будет отвечать только за изначально согласованную сумму. Исключение — если поручитель сам согласился с новыми условиями.

При этом, если поручителю придётся выплачивать долг вместо заёмщика, банки обычно идут навстречу и позволяют пересмотреть график платежей.

Резюмируем

1. Созаёмщик подписывает кредитный договор и отвечает за долг наравне с основным заёмщиком. Он тоже обязан платить по кредиту и может вносить изменения в договор, а информация о займе отражается в его кредитной истории.

2. Поручительство бывает солидарным и субсидиарным. В первом случае банк может требовать погашения долга и у основного заёмщика, и у поручителя. Во втором ответственность наступает, только если заёмщик не может выполнять свои обязательства.

3. Созаёмщик с хорошей кредитной историей и стабильным доходом может значительно улучшить условия кредита, потому что его данные учитываются наравне с данными заёмщика. Доходы и закредитованность поручителя на решение банка не влияют.

4. Информация о взятой ипотеке появляется в кредитной истории созаёмщика с момента оформления займа. В КИ поручителя она отобразится, только если ему придётся выплачивать долг вместо основного заёмщика.

5. Так как созаёмщик отвечает за кредит наравне с основным заёмщиком, брать на себя такой риск имеет смысл, если вы действительно собираетесь расплачиваться общими силами.

6. С точки зрения рисков быть поручителем выгоднее, чем созаёмщиком:

- Если заёмщик допустил просрочку, но потом устранил её, это не повлияет на кредитную историю поручителя. Проблемы будут, только если платежи вообще прекратятся.

- Поручитель не подписывает кредитный договор, поэтому может спокойно брать кредиты на себя.

- Поручитель может нести ответственность только за часть долга.

- При изменении кредитного договора, например, если увеличивается сумма кредита, поручитель отвечает только за первоначально оговорённые условия, если сам не согласится с новыми.

7. С поручителем не нужно согласовывать оформление ипотечных каникул или реструктуризации, а вот согласие созаёмщика обязательно.

8. При реструктуризации кредита учитываются доходы как заёмщика, так и созаёмщика. Это может усложнить процесс, особенно если созаёмщик против изменений.

9. Право собственности на объект или долю в нём созаёмщики и поручители получают, только если они указаны в договоре купли-продажи или подписали отдельное соглашение с заёмщиком. Исключение — супруги-созаёмщики, которые становятся собственниками недвижимости, купленной в браке.

10. Если поручитель гасит долг заёмщика, он может требовать возврата уплаченных денег. Созаёмщики в такой ситуации могут претендовать на возврат только части суммы — пропорции платежей оговариваются в соглашении о взаимных обязательствах.