За 2023 год долги российских ипотечников перед банками выросли почти на 40% и достигли исторического максимума — 136 млрд рублей. Одной из причин эксперты считают то, что в последние годы ипотека была слишком доступной, и не все заёмщики смогли правильно рассчитать свои силы.

В этой статье мы собрали несколько советов, которые позволят избежать лишних проблем при получении и обслуживании ипотеки, а также помогут изрядно сэкономить.

1. Закройте лишние кредитные карты

Прежде чем подать заявку на ипотеку, аннулируйте кредитные карты, которые вам не нужны, — так вы повысите вероятность одобрения кредита. Банки всегда проверяют кредитную историю потенциального заёмщика и его долговую нагрузку — а это в том числе и действующие кредитки, даже если вы ими почти не пользуетесь.

2. Не теряйте справки о закрытых кредитах

Иногда получить ипотеку мешают ошибки в кредитных историях. Давно закрытый кредит может вдруг всплыть из небытия и высветиться как актуальный. Это запросто может привести к отказу в ипотеке. Справка о закрытии кредита поможет исправить эту ситуацию.

3. Ищите выгодные предложения и низкие ставки

Многие застройщики предлагают клиентам не только акции и скидки, но и ипотеку по льготной ставке. Действует такая ставка определённое время — от полугода до нескольких лет, — а затем повышается до базового уровня на момент подписания договора. Стоимость жилья при этом фиксируется на дату сделки, а заёмщик сохраняет возможность досрочного погашения кредита.

В основном такие предложения встречаются на первичном рынке, а вот для вторички таких программ очень мало. Но теперь вы можете воспользоваться ипотекой со скидкой от Циан и получить скидку 4% от базовой ставки на два года при покупке вторичного жилья.

4. Тщательно изучайте условия любых программ

Подбирая и оформляя ипотеку, внимательно читайте условия программы, в которой хотите участвовать, и сам кредитный договор. Очень важно понимать, на что вы подписываетесь: какими будут условия кредита, можно ли будет погасить его досрочно, будет ли меняться процентная ставка и так далее.

Если говорить о траншевой ипотеке, то её, как правило, выдают двумя частями. До сдачи дома проценты начисляют на первый транш: обычно это 15–30% общей суммы кредита, поэтому финансовая нагрузка на заёмщика в это время невелика.

Когда через год-два дом введут в эксплуатацию, вы получите второй транш, и ежемесячный платёж существенно вырастет.

Ставки по льготным госпрограмм тоже могут меняться: особенность сельской ипотеки в том, что если её перестанут субсидировать, ставка вырастет в несколько раз.

Если вы возьмёте IT-ипотеку и перейдёте в компанию, которая работает в другой сфере, то ставка тоже изменится.

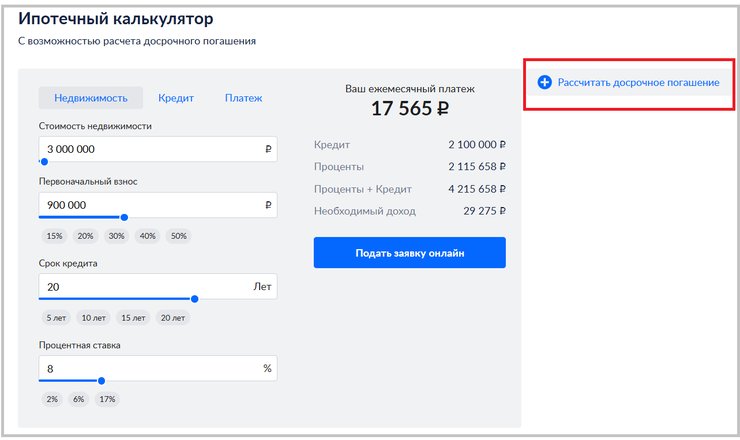

5. Старайтесь гасить ипотеку досрочно

Регулярное досрочное погашение сэкономит вам сотни тысяч, а иногда даже миллионы. При кредите 3 млн рублей сроком на 10 лет ежемесячный досрочный платёж 15 тыс. рублей сократит срок погашения на четыре года, а переплату по процентам — на 1,8 млн рублей.

Если у вас уже есть ипотека, свою экономию вы можете вычислить с помощью ипотечного калькулятора Циан.

Вносите досрочный платёж сразу после списания ежемесячного. Если вы сделаете это в дату регулярного платежа, то досрочный платёж полностью спишется в счёт суммы основного долга, и на следующий месяц банк сделает перерасчёт процентов уже от уменьшенного остатка долга.

Если же провести досрочное погашение перед ежемесячным платежом или через несколько дней после него, то часть денег спишут в счёт погашения процентов.

Напомним, ежемесячный платёж состоит из двух частей: основного долга — суммы, которую получил заёмщик, — и процентов, которые банк начисляет за пользование кредитом. Вы заинтересованы в том, чтобы вся сумма досрочного взноса пошла на основной долг.

При внесении её в день ежемесячного платежа так и будет: проценты за этот месяц использования кредита ещё не начислены. Поэтому, условно говоря, через 5 дней досрочное погашение будет уже не так выгодно и лучше подождать до следующего месяца.

6. В трудной жизненной ситуации оформите ипотечные каникулы

Столкнувшись с финансовыми проблемами, заёмщик имеет право приостановить платежи по кредиту или снизить их на срок до шести месяцев.

Банк обязан предоставить каникулы, если:

- сумма кредита на момент выдачи не превышала 15 млн рублей;

- это единственное жильё для заёмщика;

- ранее по этому кредиту ипотечные каникулы не предоставлялись.

Последнее правило не действует, если недвижимость находится в зоне чрезвычайной ситуации.

К трудным жизненным ситуациям относятся:

- потеря работы;

- временная нетрудоспособность в течение двух и более месяцев подряд;

- снижение дохода более чем на 30%, если на обслуживание кредита вы тратите половину заработка;

- аварии, катастрофы, стихийные бедствия и так далее.

7. Пользуйтесь имущественными вычетами

Имущественный вычет можно получить не только за покупку жилья, но и за проценты по ипотеке. Любой плательщик подоходного налога (НДФЛ) один раз в жизни может оформить налоговый вычет в размере 13%.

Для вычета установлен лимит: максимальная сумма, с которой можно вернуть деньги при покупке жилья, составляет 2 млн рублей, даже если объект стоит больше. Таким образом, можно вернуть до 260 тыс. рублей. Если вы заплатили за недвижимость меньше 2 млн, неиспользованный остаток переносится на другой объект.

Налоговый вычет можно получить и за выплаченные проценты. Здесь лимит больше — 3 млн рублей, — то есть вернуть можно до 390 тыс. рублей. Но зато перенести неиспользованный остаток на другой объект уже не удастся.

В итоге общая сумма к возврату может достигнуть 650 тыс. рублей.

Вычет не может превышать сумму уплаченного за год НДФЛ, но его остаток переносится на следующий налоговый период. Если вы каждый год уплачиваете 150 тыс. рублей подоходного налога, то вычет вы будете получать на протяжении 4 лет.

Если при покупке жилья использовался федеральный или региональный маткапитал, выплата многодетным семьям на погашение ипотеки или любая другая госсубсидия, то эти суммы при расчётах во внимание не принимаются.

Вы купили в ипотеку квартиру за 2,7 млн рублей, при этом внесли как первоначальный взнос 1 млн собственных средств и 800 тыс. средств МСК, а на 900 тыс. оформили кредит.

При расчёте налогового вычета сумма, потраченная на приобретение жилья, составит: 2,7 млн – 800 тыс. = 1,9 млн рублей.

Резюмируем

- Закройте лишние кредитные карты. Это уменьшит вашу долговую нагрузку и повысит вероятность одобрения ипотеки.

- Храните справки о закрытых кредитах. Они помогут устранить возможные ошибки в кредитной истории, которые влияют на решение банка.

- Ищите льготные ставки от застройщиков и банков. Временное снижение ставок или дополнительные скидки по ипотечным госпрограммам предлагают многие участники рынка. Но будьте внимательны к условиям таких предложений.

- По возможности гасите ипотеку досрочно. Дополнительные платежи сокращают срок кредита и снижают переплату по процентам. Вносить их лучше после того, как банк спишет ежемесячный платёж, — тогда уменьшится именно основной долг, что снизит проценты в следующем месяце.

- Воспользуйтесь ипотечными каникулами, если возникли проблемы с деньгами. В трудных жизненных ситуациях можно временно приостановить или уменьшить платежи.

- Оформите налоговые вычеты на покупку недвижимости и проценты по ипотеке. Всего можно вернуть до 650 тыс. рублей. Если жильё дешевле 2 млн рублей, неиспользованный остаток вычета на покупку можно перенести на следующий объект. Вычет за проценты по ипотеке на другой кредит не переносится.